Dr. Erent Gábor

Dr. Erent Gábor

A MANBESZ tiszteletbeli elnöke

Tíz éve sikeresen mûködõ kockázatkezelési rendszer: a biztosító egyesületi hálózat

I. Kockázatkezelés, biztosítás

Mind az egyén, mind a gazdaság szereplõi számára a kockázatok felismerése, megelõzése, az esetleg bekövetkezõ események kezelése, tompítása, a kár lehetõség szerinti csökkentése rendkívül fontos feladat.

Az egyre bonyolultabb rendszerekben dolgozó ember tevékenységének eredményessége nagyban függhet a kockázatok helyes felmérésétõl. Magánéletünkben is – igaz, sokszor nem tudatosan – kockázatkezelést végzünk: gondoljunk a victimológa (áldozattan) által megfogalmazottakra: például a parkolásnál vigyáznunk kell arra, hogy lehetõleg látogatott helyre, lámpa alá álljunk, ne akadályozzuk sem a gyalogos, sem pedig a közúti forgalmat, az üléseken illetve látható helyen ne hagyjunk semmilyen értéket, felelõsség illetve casco biztosítást kötünk stb. A természetben a bagoly által elkapott levelibéka csak egy kockázatra figyelt fel, igaz, meglehetõsen késõn. A természet erõforrásait felhasználó közösségek különösen kiszolgáltatottak a nehezen prognosztizálható eseményeknek (szél- és hótörés, tavaszi fagy, jégesõ, árvíz, szárazság stb.). Gyakran okoz feszültségeket a nehezen kezelhetõ kockázatporlasztás is.

A gazdaság szereplõinek a tudatos kockázatkezelést azért érdemes elsajátítaniuk és elmélyíteniük, mert a válságkezelés sokszor már csak szûk mezsgyét és lehetõséget biztosít az erõforrások szükséges felhasználásának, védelmének. Olyan érdekeltségi, döntési, kommunikációs rendszereket, alrendszereket kell összeállítanunk, megszerveznünk, melyek tudatosan, tevõlegesen tudják megelõzni, illetve befolyásolni, tompítani a károk hatását. Érdekeltté kell tenni a kárközösségeket ebben, lehetõség szerint minimálisra kell csökkenteni azon területeket, ahol nem tudjuk kontrollálni a különbözõ folyamatokat.Véleményem szerint a megfelelõ kockázatkezelést alapvetõen meghatározza az egyén és a környezet kultúrája is, az egyéni érdekek megfelelõ felismerése, a közös érdekekkel való harmonizáció.

A kockázatkezelés egyik fontos szakasza a biztosítás, a károk teljes vagy részleges ellentételezése ahol az “étlap”, a módozatok kidolgozása, összeállítása függ a kárközösségektõl, a biztosítandó terület sajátosságaitól, a környezet kultúrájától, a társadalmi szokásoktól, rendszabályoktól is.Nagy kérdés, stratégiai szempontból pedig komoly kihívás, hogyan tegyük érdekeltté a polgárokat saját értékeik megóvásában, milyen jutalmazó-büntetõ közgazdasági-pénzügyi rendszereket dolgozzunk ki – akár még a biztosítási díj kialakításakor is – tekintettel a kockázat milyenségére.

Megvédendõ értékeink gyarapodása, a bûnözés technikai fejlõdése, globalizálódása következtében a biztosítás a pénzügyi területeken belül hazánkban is egyre jelentõsebb szerepet tölt be.

II. Biztosítás, mezõgazdasági biztosító egyesületek

II. Biztosítás, mezõgazdasági biztosító egyesületek

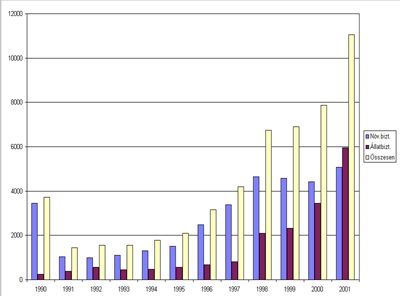

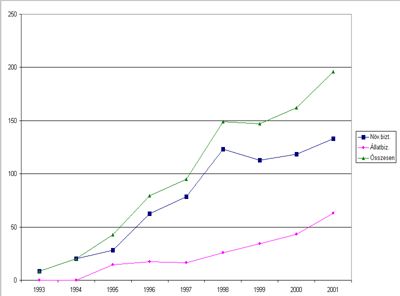

Hazánkban 2001-ben öt biztosító részvénytársaság összesen 10,8 milliárd Ft díjelõírással (Allianz Hungária, ÁB-Aegon, Argosz, Generali-Providencia, OTP-Garancia) foglalkozott mezõgazdasági üzletággal, átlagos kárhányaduk 68,8%, a növénybiztosításban 50,8%. A legjobb kárhányad az Argosz Biztosítóé, 38,9%, illetve 33,1 %. (Lásd: 1. sz. és 2. sz. melléklet)

A profit alapon mûködõ biztosítótársaságok mellett – fõleg a természeti folyamatok kiszámíthatatlanságának kitett mezõgazdaságban – a fejlett világban mindenhol szükség volt és van nem nyereségérdekeltségû szervezetekre is (biztosító egyesületek, nonprofit szervezetek, mutual stb.)Ezek a mûködõ rendszerek jó alapot szolgáltathatnak a kormányzat számára is a biztosítás, mint rendkívül sajátos termék “árának” (díjának) összehasonlítható elemzésére, a kockázat árának, a támogatások mértékének, irányának megfelelõ, a társadalom számára korrekt befolyásolására. Ugyanis még mindig érezteti a hatását az a megközelítés, hogy a biztosítási díjak és térítések a közgazdasági szabályozó rendszer, ezen belül az elvonások, támogatások rendszerének része. E mellett az állami hozzájárulás gyakran “puha pénz”-ként viselkedik. Vágyott szintjének elérése érdekében sokszor lehetetlenné teszik a kontrollálhatóságot, összehasonlíthatóságot.

A tudatos kockázatkezelõnek nagy kihívást jelent egy sajátságos terület: a mezõgazdasági károk megelõzése, enyhítése.A fejlett európai országokban a parasztság már több, mint száz éve megteremtette az alapjait saját biztonságának: általában a viszontbiztosítást még nélkülözõ, önálló “nonprofit” szervezõdés formájában tette meg az elsõ lépéseket. Ez a fejlõdés szerves része volt a polgárosodás több száz éves folyamatának.

Hazánkban többek között a Belga Parasztszövetség biztosítójának, az ABB-nek segítségével tizedik éve mûködnek sikeresen e civil szervezetek mintegy tíz milliárd forint értéket védve (lásd: 3. sz. melléklet). Képviseletüket az 1996-ban általuk létrehozott MANBESZ (Magyarországi Nonprofit Biztosító Egyesületek Szövetsége) látja el. Tevékenységüket viszontbiztosítják, a viszontbiztosítók érdekeltté teszik õket a megfelelõ kockázatkezelésben.

A mezõgazdaságban a károkat három fõ szempontból csoportosíthatjuk:

- biztosítható,

- nehezen biztosítható,

- nem biztosítható.

A nem nyereségérdekelt egyesületek döntõen a nehezen biztosítható károkra alakultak minimum tíz természetes és/vagy jogi személy résztvételével. Egy-egy termelési körzetben, ahol a gazdálkodók a kockázati védelem kialakításában érdekeltek és erre áldozva hajlandóak is együttmûködni, ott a veszteségek mérséklése érdekében szövetkeznek. Kölcsönösségi elven, a szolidaritás alapján a veszélyközösséget minimális költséggel tartják fenn és elõre kalkulálva a biztosítástudomány eszközrendszereit felhasználva nyújtanak szolgáltatást tagjaik részére közel azonos vagy hasonló kockázati viszonyok között. A kockázattal arányos szabályozott tartalékolást folytatnak.A biztosítottak tulajdonosai és tagjai is az egyesületnek, alapítását vagyoni hozzájárulásukkal segítik, jelentõs és/vagy nagy kárgyakoriság esetén pótbefizetést vállalnak.

III. Az egyesületek megszervezésének története

E kockázatkezelési megoldás érdekképviseleti szinten a jövedelemkockázati alap, hitelszövetkezeti rendszer szükségességének felvetésével egyidõben született a ’80-as évek végén. A szervezõerõt, know-how-t – felhasználva a századelõ magyar tapasztalatait, kezdeményezéseit is – a belga ABB, valamint az Argosz Biztosító Rt. menedzsmentjébõl adták.

Az elsõ – Baranya Megyei Növénybiztosító Egyesület – 16 taggal 1993-ban kezdte meg mûködését. Indulásukkor szántóföldi növények tûz- és jégkárbiztosítását végezték. Mivel Magyarország egyik legkárveszélyesebb termelési körzetében kezdték meg szolgáltatásaikat, ezért a Felügyelet részérõl is nagy aggodalommal és többlettõke igény meghatározásával adták ki engedélyüket. A profit biztosítók az egyesületnek nem sok jövõt jósoltak, és igyekeztek a térségben alacsonyabb díjat ajánlani, hogy a gazdákat saját maguknak nyerjék meg. Az elmúlt kilenc év alatt a mezõgazdasági szervezetek átstrukturálódásával egyidejûleg egyre több egyéni termelõ, társaság vált a szövetkezetek mellett az egyesület tagjává.

A közös kockázatkezelést többek között megalapozta az odaadó szervezõi, vezetõi munka, a helyes célok kitûzése, a tagok egymás közötti ismertsége, kontrollja, a gazdálkodásuk minimális költsége, a tevékenység kiszámíthatóságának jó megalapozása, a rendszerhez igazodó viszontbiztosítási védelem, a mindenki által elfogadott korrekt kárrendezési bizottság és az állami (PM) támogatás.

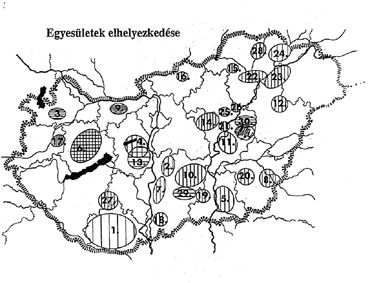

A Baranya megyei egyesület megalakulását követõen a dohánytermesztõk, a fûszerpaprika termesztõk, a szarvasmarha-tenyésztõk, a szántóföldi növénytermesztõk, a gyümölcs és szõlõ kultúrák védelme érdekében az egyéni gazdálkodók alapítottak egyesületeket. Kezdetben az ország dunántúli régiójában szervezõdtek, majd több év után az Alföldön és az északi megyékben is terjedtek, gyarapodtak. Jelenlegi tapasztalataink alapján többek között a gazdálkodás bizonytalan alakulása, a termékek értékesítési problémái, a pillanatnyi biztosítási versenyengedmények, a pénzügyi- és integrátori monopolhelyzetben lévõ cégektõl való függés viszonya határozza meg indulásukat, mûködésüket.

A felsoroltak a hosszú távú kockázatkezelési stratégia megvalósulását nehezítik, a termelõk sokszor a pillanatnyilag legolcsóbb megoldásokat választják. A már mûködõ egyesületek a kárközösséget a helyi gazdálkodók ismert csoportjára alapozzák, hosszabb távra terveznek, nyilvánosan és korrektül megbeszélnek minden lényeges – a gazdálkodásukat befolyásoló – tényezõt, bíznak vezetõik munkájában. Akik a közösség érdekében kézzelfogható eredményeket produkálnak, azoknál a fejlõdés adott, azokhoz az új termelõk is szeretnének csatlakozni. Nagyon fontos a szerepe az egyesület elnökének, valamint titkárának. Külön elõny, ha gazdálkodó, tulajdonos, és biztosítási gyakorlattal rendelkezõ szakember egy személyben. A kizárólagos biztosítási szakember a jövedelemszerzés ügynöki vonatkozásában, jutalékokban esetleg jobban érdekelt, gyakori, hogy az egyesület ügyeit nem fejlõdési, stratégiai oldalról nézi.

Ahogyan az egyesületek száma gyarapodott és fokozatosan erõsödtek, egyre sokrétûbb jelentési kötelezettségük is keletkezett (mérleg, eredmény-elszámolások, egyéb dokumentációk). A Felügyelet az ellenõrzéseket egyre gyakoribbá tette, és sûrûsödtek az értelmezési nehézségek is. Ez az idõszak az egyesületek életében a “tanulási, alkalmazkodási” szakasz volt, ami a Felügyelet szervezetében, szakmai munkájában is változásokat hozott.

1996-ban kezdeményezésünkre – fogalmazhatunk úgy – érdekképviseletként megalakult a Magyarországi Nonprofit Biztosító Egyesületek Szövetsége, melynek tagjai az újonnan alakult egyesületek is. Az alapítók zászlajukra tûzték, hogy együttmûködnek a Felügyelet igényeinek hatékony kielégítésében, mintafeltételek kidolgozásában, a szakmai-számviteli követelmények megoldásában, javaslatokat dolgoznak ki az egyesületek érdekében, keresik a továbbfejlõdés lehetõségeit, részt vesznek a kodifikációs munka segítésében, a kommunikációban.

Az a tény, hogy a mezõgazdasági biztosításból jelenleg az egyesületi közel kettõ százalékos arányt képvisel, sok mindent elárul. Igaz, a biztosítás díjbevétele is folyamatosan nõ, másrészt az Európai Közösség országaiban a sok biztosító jelenléte miatt ez az arány jelentõsnek mondható. Ennek ellenére süregetõ feladatunk a gazdálkodók ismereteinek bõvítése, a jogi és közgazdasági szabályozás kiszámíthatóságának biztosítása, hosszabb távú rögzítése, a szervezõ erõ növelése.

IV. A biztosító egyesületek jogi-közgazdasági feltételrendszere

Mûködésük kereteit az egyesületekre érvényes, az egyesülési jogról szóló 1989. évi II. törvény, a biztosító intézetekrõl és a biztosítási tevékenységrõl szóló – többször módosított – 1995. évi XCVI. törvény, valamint a számvitelrõl szóló 2000. évi C. törvény adja. A mûködés megkezdéséhez az alakuló ülést követõen különbözõ dokumentációk (Kérelem, Alapszabály, Mûködési Szabályzat, Általános és Különös Feltételek, Díjkalkuláció, Díjszabás, Üzleti terv stb.) alapján a Pénzügyi Szervezetek Állami Felügyelet engedélye és a megyei bíróság bejegyzése szükséges.

Meg kell kérniük az elsõ számú vezetõ alkalmasságának, jó üzleti hírnevének igazolását, jogászt, aktuáriust, a Felügyelet által elfogadott számviteli rendért felelõs megbízottat kell alkalmazniuk.

Az 1995-ben elfogadott biztosítási törvényben még lehetõség volt szakosított egyesületként való bejegyzésre százezer Ft organizációs és minimum félmillió Ft biztonsági tõkeszükséglettel.

A 2000. évi törvénymódosítás már az alábbi kereteket szabta meg:

Az organizációs tõkeszükséglet egymillió Ft. A biztonsági tõkeszükséglet alakulása a következõ:

- ha a biztosítási díjbevétel és a tagsági hozzájárulás a legutóbbi három évben együttesen nem érte el az évi ötvenmillió forintot: kettõ és félmillió forint,

- ha a biztosítási díjbevétel és a tagsági hozzájárulás a legutóbbi három évben együttesen nem érte el az évi hetvenötmillió forintot, de meghaladta az évi ötvenmillió forintot: ötmillió forint,

- ha a biztosítási díjbevétel és a tagsági hozzájárulás a legutóbbi három évben együttesen nem érte el az évi százmillió forintot, de meghaladta az évi hetvenötmillió forintot: tízmillió forint,

- ha a biztosítási díjbevétel és a tagsági hozzájárulás a legutóbbi három évben együttesen nem érte el az évi háromszázmillió forintot, de meghaladta az évi százmillió forintot: tizenötmillió forint.

- ha meghaladja a háromszázmillió forintot, ágazatonként a részvénytársaságoknál meghatározott minimális biztonsági tõke hetvenöt százaléka.

Az egyesület kérelmére a Felügyelet a mindenkori biztonsági tõke 80%-os mértékéig engedélyezheti a viszontbiztosítás arányának megfelelõ beszámítását.A törvénymódosítás elõtt alakult biztosító egyesületeknek a biztonsági tõke teljes összegét 2004. december 31-ig kell elõteremteniük.

A 2000. évi törvénymódosítás egyik célja a biztonsági és organizációs tõke nagyfokú növelése volt. E változat nemcsak az új egyesületek megalakulását, hanem a már mûködõket is akadályozta volna. Ennek egyik oka az, hogy jó közgazdasági, pénzügyi ismeretekkel rendelkezõ, de nem biztosítási szakemberek gyakran egyenlõségjelet tesznek a biztonsági tõke és például a kft-k alaptõkéje között. Számukra a viszontbiztosítás filozófiája, kiszámítása, mûködtetése fontos információt jelenthet.

A parlament pártjainak összefogásával professzionális szakmai lobbymunka eredményeként a Magyarországi Nonprofit Biztosító Egyesületek Szövetsége érdekközvetítõ ereje révén végül is az új törvény a már korábban ismertetett, az EU-hoz illeszkedõ, mûködtethetõ kereteket rögzítette.

A parlamenti tárgyalás során a törvénymódosító javaslathoz benyújtott és elfogadott módosító javaslatok az új egyesületek alakulásánál alapvetõen a tõke-megfelelõségi garanciákat érintették a tõkenövelési és a biztonságos mûködés feltételeinek megalapozásával. Ezzel egyidejûleg a személyi, szakmai feltételek is szigorodtak.

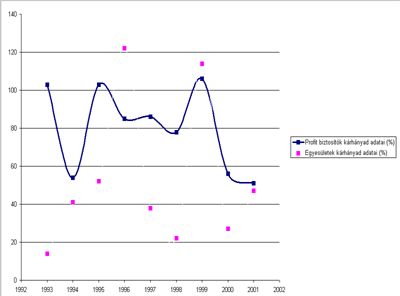

V. Mûködésük eredményessége, kárhányaduk alakulása, viszontbiztosításuk

Az egyesületi és a profit növénybiztosítás kárhányadainak évenkénti változását mutatja be a 4. sz. grafikon. (Kárhányad=kifizetett kár/biztosítási díj x100-ban). Kilenc évet vizsgálva az egyesületek kárhányadai hét éven keresztül a részvénytársaságok által mûvelt profitbiztosítások kárhányadai alatt vannak, két évig felette, azzal együtt, hogy a kis veszélyközösségû egyesületek sokkal sérülékenyebbek, mint a több nagy profitbiztosító országos állománya. Az egyesületeknél jelentõs arányeltolódás van a legveszélyesebb helyen (jég) mûködõ Baranya megyei egyesület miatt is. Ennek hatását látjuk 1996-ban, a sokak által emlékezetes Pécs környéki természeti katasztrófa idején, ahol az egyesületek együttes kárhányada ennek következtében meghaladta a 120 %-ot.

Mindazonáltal szembetûnõ a különbség a profit és nonprofit mezõgazdasági kockázatkezelés között, jól kifejezi a gazdafelelõsség érvényesülését saját biztosító szervezetükben.

A megfelelõ kártérítési szolgáltatás, esetleges katasztrófák kivédése érdekében az egyesületeket az Argosz Rt., 2001-tõl az OTP-Garancia Rt. is viszontbiztosítja, mellyel a tagok kiszámítható kockázati védelmet alakíthatnak ki.

A viszontbiztosítási politika kialakításában általában az alábbiak szerint járnak el:

Saját megtartás aránya =Vállalt pótbefizetési arány x ÁtlagdíjLegmagasabb kárarány – Átlagdíj

Az egyesületek döntésének függvénye, hogy milyen mértékû védelmet igényelnek a rendelkezésükre álló források, tartalékok, kockázati múltjuk figyelembevételével.

A saját megtartás kezdeti optimális aránya 10%, melyet a tartalékhelyzet, az egészséges növekedés lehetõsége, a nagyobb díjtétel, a nagyobb pótbefizetés vállalása befolyásol.

Az egyesületi tagok biztosítási díja hosszútávon a veszélyközösség reális kockázati viszonyára és költséggazdálkodására épül.

Látható tehát, hogy a mezõgazdasági kockázatok kezelése különleges szakmai, szervezési megoldásokat és állami támogatást igényel.

VI. Következtetések, javaslatok

A 31 körzetben több, mint 10 milliárd forintot védõ egyesületi rendszer a mezõgazdasági termelõk részére kitûnõ kockázatkezelési rendszer a következõk miatt:

- ·A biztosítási díj a kockázati térségre a saját kármúlt adatok alapján kalkulált. A biztosítás kiszámíthatóvá, hosszú távú folyamattá válik, regionális szinten kezelhetõ, a helyi szakembereknek munkát ad és elismerést jelenthet.

A biztosítási költség minimális, nincs jutalékigény, mert nem profitszerzés a cél. Az egyéb tevékenységek mellett a már kidolgozott szabályzatokat alkalmazhatják. Méretüket, módozataikat a mezõgazdaság helyi jellegzetességeihez igazíthatják.

A biztosítási tevékenység nagyfokú viszontbiztosítási védelem alatt áll és olyan rendszerben mûködik, hogy érdekeltek legyenek a kármentességben. Az egyesületek kiszámíthatóan visszaosztásban részesülhetnek.

A kármegelõzésre és enyhítésre való ösztönzés, érdekeltség a tulajdonosi és biztosítotti együttes viszonyból ered. - A biztosítást, a kockázat árát folyamatosan ellenõrzik. A törvényi kötelmeket figyelembe véve gazdálkodásukban, védelmi stratégiájukban sajátosságaiknak megfelelõen dolgozhatnak tartalékaik kihasználásával a felügyeleti ellenõrzés mellett.

- Tartalékolási rendszerük fejlesztésével bátrabban vállalhatnak újabb és nagyobb kockázatot.

- A kölcsönös bizalom, kontroll különleges értékké válik, mely más szakmai területeken is gyümölcsözhet.

Katasztrófák esetére célszerû létrehoznunk a MANBESZ-en keresztül egy pontosan szabályozott biztonsági “pool”-t, melybõl csak kivételes esetben részesülhetnek az egyesületek. Folyamatos teendõnk az újabb és újabb kockázatok bevonása, az egyesületek számának növelése, a viszontbiztosításban való érdekeltség növelése, a különbözõ alapok állami segítséggel is történõ feltöltése, a kockázatporlasztás javítása, a kommunikáció erõsítése.

Források:· Pénzügyi Szemle 1997. május: Európában, Európa felé· Pénzügyi Szemle 1998. november: A nonprofit biztosító egyesületek öt éves mûködésérõl